Театр абсурда российских энерготарифов

Россия оказалась под гнетом чрезмерно высоких энерготарифов. Эта объективная проблема в разумные сроки решается не массовым строительством новых, а энергосбережением и модернизацией действующих станций

То, что сейчас происходит с тарифами в российской электроэнергетике, вполне можно назвать абсурдом. Цена на электроэнергию в стране уже выше показателей многих развитых стран. Со следующего года тарифы опять резко скакнут вверх, по прогнозам аналитиков, в ближайшие три года тепло и электричество могут подорожать вдвое. Некоторые локальные рынки страдают от дефицита электричества, новые потребители вынуждены маяться и платить огромные деньги за подключение. С точки зрения конкурентоспособности экономики эта проблема выглядит не только болезненной, но и противоестественной. Россия буквально забита энергоресурсами и, в отличие от США, выступает их крупнейшим экспортером, а не импортером. Кроме того, на финальную стадию выходит реформа энергетики, которая по замыслу организаторов должна была привести к росту конкуренции и снижению тарифов, однако пока демонстрирует совершенно противоположный эффект.

Так что же это за беда такая и может ли ее решить грядущая либерализация энергетического рынка?

А снег зимою все дороже

Стоимость электроэнергии и тепла в России в последние годы росла в двузначных цифрах (см. график 1). С посткризисного 1999 года и в рублевом, и в долларовом эквиваленте она подорожала в четыре с половиной раза, что на 50% выше уровня потребительской инфляции. В результате беспрецедентного по мировым меркам роста энерготарифы в нашем отечестве не только намного превзошли уровни хорошо обеспеченных энергоносителями экономик, но и оказались выше, чем в некоторых энергодефицитных странах вроде США (см. график 2). Уже сегодня цена на электроэнергию в столичном регионе и регионе Санкт-Петербурга для разных групп потребителей колеблется от 7 до 12 центов за кВт?ч, в то время как аналогичный розничный тариф для промышленности в Шанхае составляет 9,6 цента за кВт?ч, в Нью-Йорке — 6–7,7 цента. Выходит, что в стране — крупнейшем мировом экспортере энергоносителей тарифы на их «переработанную» форму приблизительно соответствуют, а подчас и выше, чем в странах, вынужденных эти товары в больших количествах закупать!

Стоимость электроэнергии и тепла в России в последние годы росла в двузначных цифрах (см. график 1). С посткризисного 1999 года и в рублевом, и в долларовом эквиваленте она подорожала в четыре с половиной раза, что на 50% выше уровня потребительской инфляции. В результате беспрецедентного по мировым меркам роста энерготарифы в нашем отечестве не только намного превзошли уровни хорошо обеспеченных энергоносителями экономик, но и оказались выше, чем в некоторых энергодефицитных странах вроде США (см. график 2). Уже сегодня цена на электроэнергию в столичном регионе и регионе Санкт-Петербурга для разных групп потребителей колеблется от 7 до 12 центов за кВт?ч, в то время как аналогичный розничный тариф для промышленности в Шанхае составляет 9,6 цента за кВт?ч, в Нью-Йорке — 6–7,7 цента. Выходит, что в стране — крупнейшем мировом экспортере энергоносителей тарифы на их «переработанную» форму приблизительно соответствуют, а подчас и выше, чем в странах, вынужденных эти товары в больших количествах закупать!

Но это еще не все.

Российские электропотребители в отличие от потребителей абсолютного большинства других стран должны платить (разовое «счастье» для новичков) за подключение к сетям, и плата эта в энергодефицитных регионах достигает чудовищных размеров. Приведем несколько примеров. Одиннадцать миллионов рублей запросили энергетики с небольшого предприятия по производству стройматериалов в городе Агрызе (Татарстан), которое подало в местную сетевую организацию заявку на увеличение установленной мощности на 630 кВт. Это значит, что при действующих в республике тарифах надо будет в течение пяти лет платить за потребленную новыми мощностями энергию почти на 30% больше (около 8,5 цента за кВт?ч, или почти в полтора раза больше, чем потребитель в Нью-Йорке). А вот с крупного московского кондитерского предприятия, которое решило вынести производство из центра города, сетевая организация потребовала и вовсе несколько десятков миллионов долларов — объем средств, сопоставимый с ее годовым оборотом. Впрочем, заводами и бизнесом «энергобеспредел» вовсе не ограничивается. В одном из небольших населенных пунктов Истринского района Московской области в ответ на обращение хозяев нескольких строящихся домов выделить электрическую мощность представители Московской объединенной электросетевой компании объявили, что от физических лиц заявку на подключение принимать не будут. Владельцы земли были вынуждены объединиться в некоммерческое партнерство, и только после этого МОЭСК выставила им тарифы и цены как юридическому лицу (за разработку электропроекта, установку трансформатора, создание местной электросети и т. п.). За выделение мощности в 9 кВт каждому из участников пришлось заплатить по 15 тыс. долларов. В Подмосковье регулируемый тариф на электричество для населения составляет 8 центов за кВт?ч, а вышеупомянутые расходы на подключение означают, что платить за электроэнергию придется вчетверо дороже существующего тарифа.

Российские электропотребители в отличие от потребителей абсолютного большинства других стран должны платить (разовое «счастье» для новичков) за подключение к сетям, и плата эта в энергодефицитных регионах достигает чудовищных размеров. Приведем несколько примеров. Одиннадцать миллионов рублей запросили энергетики с небольшого предприятия по производству стройматериалов в городе Агрызе (Татарстан), которое подало в местную сетевую организацию заявку на увеличение установленной мощности на 630 кВт. Это значит, что при действующих в республике тарифах надо будет в течение пяти лет платить за потребленную новыми мощностями энергию почти на 30% больше (около 8,5 цента за кВт?ч, или почти в полтора раза больше, чем потребитель в Нью-Йорке). А вот с крупного московского кондитерского предприятия, которое решило вынести производство из центра города, сетевая организация потребовала и вовсе несколько десятков миллионов долларов — объем средств, сопоставимый с ее годовым оборотом. Впрочем, заводами и бизнесом «энергобеспредел» вовсе не ограничивается. В одном из небольших населенных пунктов Истринского района Московской области в ответ на обращение хозяев нескольких строящихся домов выделить электрическую мощность представители Московской объединенной электросетевой компании объявили, что от физических лиц заявку на подключение принимать не будут. Владельцы земли были вынуждены объединиться в некоммерческое партнерство, и только после этого МОЭСК выставила им тарифы и цены как юридическому лицу (за разработку электропроекта, установку трансформатора, создание местной электросети и т. п.). За выделение мощности в 9 кВт каждому из участников пришлось заплатить по 15 тыс. долларов. В Подмосковье регулируемый тариф на электричество для населения составляет 8 центов за кВт?ч, а вышеупомянутые расходы на подключение означают, что платить за электроэнергию придется вчетверо дороже существующего тарифа.

А дальше будет только хуже.

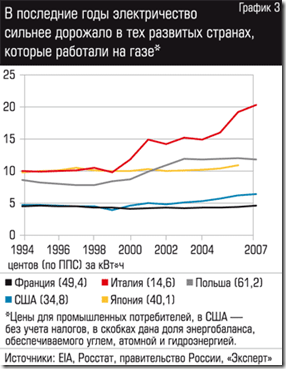

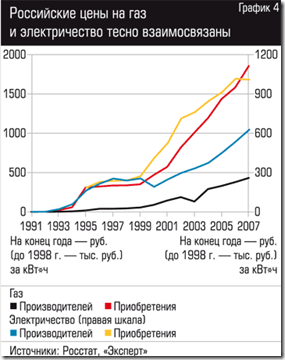

В мае этого года правительство утвердило новый прогноз роста цен на услуги естественных монополий, в соответствии с которым за период с 2007−го по 2011 год включительно электроэнергия подорожает еще в 1,8 раза (в том числе для населения в 1,95 раза). Если планы воплотятся в жизнь, то цена возрастет до 14,5–25 центов за кВт?ч, что соответствует текущим показателям в самых дорогих в смысле стоимости электричества странах мира (см. график 3). Конечно, из-за финансового кризиса, который привел к резкому падению цен на энергоносители, упомянутые долгосрочные ориентиры почти наверняка будут скорректированы в сторону уменьшения (см. график 4). Это радует, но не сильно. Если за рубежом в нынешних кризисных условиях электричество вслед за энергоносителями уже начинает дешеветь, то в России энергетикам и регулирующим органам удалось убедить друг друга, что услуги естественных монополий в ближайшее время могут только дорожать. Анонсированные несколько месяцев назад планы по повышению их регулируемых тарифов на 15–30% с начала 2009 года правительство, несмотря на кризис, замораживать не собирается — эту новость 20 ноября сообщил первый вице-премьер РФ Игорь Шувалов.

В мае этого года правительство утвердило новый прогноз роста цен на услуги естественных монополий, в соответствии с которым за период с 2007−го по 2011 год включительно электроэнергия подорожает еще в 1,8 раза (в том числе для населения в 1,95 раза). Если планы воплотятся в жизнь, то цена возрастет до 14,5–25 центов за кВт?ч, что соответствует текущим показателям в самых дорогих в смысле стоимости электричества странах мира (см. график 3). Конечно, из-за финансового кризиса, который привел к резкому падению цен на энергоносители, упомянутые долгосрочные ориентиры почти наверняка будут скорректированы в сторону уменьшения (см. график 4). Это радует, но не сильно. Если за рубежом в нынешних кризисных условиях электричество вслед за энергоносителями уже начинает дешеветь, то в России энергетикам и регулирующим органам удалось убедить друг друга, что услуги естественных монополий в ближайшее время могут только дорожать. Анонсированные несколько месяцев назад планы по повышению их регулируемых тарифов на 15–30% с начала 2009 года правительство, несмотря на кризис, замораживать не собирается — эту новость 20 ноября сообщил первый вице-премьер РФ Игорь Шувалов.

Дополнительным фактором, увеличивающим реальную стоимость электроэнергии в ближайшие годы, станет запуск рынка мощности. Услуги по поддержанию мощности будут отделены от услуг поставки электроэнергии как товара. На каждой точке присоединения к сетям Федеральной сетевой компании потребители будут участвовать в конкурсе, и победить в нем можно, лишь предложив большую цену. Согласно последним предложениям РАО ЕЭС, к 2011 году такой порядок будет распространен не только на вновь вводимые генерирующие мощности и потребителей, но и на старых участников рынка, которые привыкли считать выделенные еще в советский период лимиты энергомощностей чем-то само собой разумеющимся. В этих условиях неизбежно появление спекулянтов, которые, пользуясь инсайдерской информацией, начнут взвинчивать цены (например, перекупив жизненно важные для какого-нибудь завода лимиты). Чтобы избежать такого крайне негативного для экономики страны поворота событий, в положении о функционировании рынка мощности обязательно должны быть нормы, отсекающие от участия в подобной торговле спекулянтов. Однако о наличии таких норм пока никто не сообщал.

Дополнительным фактором, увеличивающим реальную стоимость электроэнергии в ближайшие годы, станет запуск рынка мощности. Услуги по поддержанию мощности будут отделены от услуг поставки электроэнергии как товара. На каждой точке присоединения к сетям Федеральной сетевой компании потребители будут участвовать в конкурсе, и победить в нем можно, лишь предложив большую цену. Согласно последним предложениям РАО ЕЭС, к 2011 году такой порядок будет распространен не только на вновь вводимые генерирующие мощности и потребителей, но и на старых участников рынка, которые привыкли считать выделенные еще в советский период лимиты энергомощностей чем-то само собой разумеющимся. В этих условиях неизбежно появление спекулянтов, которые, пользуясь инсайдерской информацией, начнут взвинчивать цены (например, перекупив жизненно важные для какого-нибудь завода лимиты). Чтобы избежать такого крайне негативного для экономики страны поворота событий, в положении о функционировании рынка мощности обязательно должны быть нормы, отсекающие от участия в подобной торговле спекулянтов. Однако о наличии таких норм пока никто не сообщал.

По словам министра экономики и развития Эльвиры Набиуллиной, прогнозы роста тарифов наносят серьезный удар по конкурентоспособности целых отраслей российской промышленности. Например, для цементной промышленности доля газа и электроэнергии сегодня составляет 47% в материальных затратах на производство. К 2011 году эта цифра может вырасти до 73%. К схожим последствиям ведет реализация официальных прогнозов Минэкономразвития и в целом ряде других отраслей — целлюлозно-бумажной, пищевой, большинства подотраслей химпрома, в производстве кирпича, добыче сырья для металлургии и т. д. По сути национальная экономика лишится главного (и едва ли не единственного) конкурентного преимущества на мировых рынках в виде доступа к дешевым энергоносителям и энергии.

Короли живопырок

Как же так получилось, что в энергодефицитных странах, таких как США или Франция, промпотребители уже сейчас могут приобрести электроэнергию дешевле, чем в заполненной нефтью и газом России?

Особенность российской электроэнергетики — высокая доля газовой генерации, с помощью которой получается около половины электроэнергии и большая часть тепла. При этом основные потребители привязаны к газу географически. В европейской части России, где потребляется львиная доля энергоносителей, около 60% питаются энергией газовых ТЭС, а 23% — АЭС. Главные же мощности угольных ТЭС и гидрогенераций расположены в Сибири и на Дальнем Востоке — за много тысяч километров от европейской части, и стоимость доставки угля и сибирской энергии до ведущих промышленных регионов весьма высока.

В большинстве развитых стран электрогенерирующие мощности более диверсифицированы по видам используемого топлива. Нефть (в форме мазута) и газ там ведущим топливом для электроэнергетики не являются. Например, во Франции лидирующая роль принадлежит атомным станциям, в США и Китае более 50% электроэнергии дают ТЭС, работающие на угле и расположенные вблизи мест добычи этого обычно легкодоступного и дешевого энергоносителя. Дорогой импортный газ (реже мазут) используется, но потребляющие его энергоблоки работают лишь в периоды пиковых нагрузок, то есть несколько часов в сутки, когда сгенерированное электричество можно особенно дорого продать. Поэтому в большинстве развитых стран стоимость электроэнергии от цен на нефть и газ зависит гораздо меньше, чем в России и других странах, сделавших ставку на эти два вида энергоносителей.

Атомные и гидроэлектростанции традиционно отличаются низкой (по сравнению с тепловыми электростанциями) себестоимостью производимой электроэнергии. Так, в 2006 году цены на оптовом рынке в США составляли 1,7 цента у атомных электростанций, 1,8 цента — у тепловых угольных станций и 3,5 цента — у газовых ТЭС (для сравнения: аналогичные цены нерегулируемого оптового рынка в России в 2007 году колебались в диапазоне от 2 до 5 центов, а розничная цена для промпредприятий в США и России — в районе 6,5 цента). Для тепловых электростанций уголь по сравнению с природным газом в принципе куда менее удобная и менее технологичная форма топлива, да к тому же дает существенно больше опасных для окружающей среды выбросов. Но в странах, где он легкодоступен и где используют самые передовые технологии сжигания, в периоды дорогой нефти и газа уголь оказывается экономичнее жидкого и газообразного визави. Показательно, что в последние годы во многих развитых странах, несмотря на резкое удорожание энергоносителей, цены на электричество почти не росли, а вот Италия, которая отличается исключительно высокой долей газа и нефти в структуре энергобаланса, вошла в число лидеров с самым дорогим электричеством (см. график 3). В себестоимости производства электроэнергии на газовых станциях стоимость природного газа составляет 65–85% в зависимости от уровня стоимости газа и типа конструкции энергоблока.

Пока отечественный газ отпускался энергетикам по очень низким ценам (после дефолта он стоил лишь 10 долларов за тысячу кубометров и долгие годы продавался по ценам в 5–7 раз ниже мировых), российская экономика наслаждалась маленькими энерготарифами. Но в последние пару лет ситуация начала меняться. В октябре 2006 года правительство провозгласило необходимость перехода к равнодоходности для «Газпрома» внутреннего и внешнего рынков, а в начале нынешнего года такое решение было утверждено окончательно. Мы не считаем эту меру достаточно обоснованной, во всяком случае она требует отдельного обсуждения. Сообщим лишь факты. К нынешнему году по сравнению с постдефолтным цена на газ увеличилась в 7,5 раза, достигнув 75 долларов. В следующем году она повысится еще на 25% и вплотную приблизится к планке «равной доходности» в 110–120 долларов (такова она с учетом сегодняшнего снижения цены на нефть до 50 долларов за баррель, от которой пляшет стоимость газа с запаздыванием в шесть-девять месяцев).

Даже при равнодоходной системе внутрироссийские цены на газ остаются существенно (на 35–40%) ниже европейского и мирового уровня, но вот со стоимостью сгенерированной с его помощью электричества расклад получается противоположный.

Таблица 1

|

Станция |

Регион |

Мощность (ГВт) |

КИУМ (%) |

| Худшие | |||

| Черепетская ГРЭС | Тульская область | 1,425 | 26,1 |

| Рязанская ГРЭС | Рязанская область | 2,65 | 35,0 |

| Киришская ГРЭС | Ленинградская область | 2,1 | 36,1 |

| Смоленская ГРЭС | Смоленская область | 0,63 | 38,0 |

| Печорская ГРЭС | Республика Коми | 1,06 | 39,3 |

| Лучшие | |||

| Сургутская ГРЭС-1 | Тюменская область | 3,28 | 85,2 |

| Тюменская ТЭЦ-1 | Тюменская область | 0,42 | 85,7 |

Российские тепловые электростанции, которые строились несколько десятков лет назад, отличаются моральным и физическим износом основных фондов и очень низкой эффективностью. Коэффициент полезного действия, который характеризует полноту превращения заключенной в энергоносителе тепловой энергии в электроэнергию, и коэффициент использования установленной мощности, указывающий на то, сколь полно используются возможности энергоустановок, у наших ТЭС на десятки процентов ниже, чем у зарубежных аналогов (см. таблицы 1, 2). Расход газа на единицу генерируемого электричества в России больше показателей развитых стран в полтора раза, а удельная (на единицу мощностей и производимой продукции) численность персонала, включая ремонтный, выше многократно. Это означает, что из умеренно дорогого газа наши тепловые «живопырки» способны вырабатывать лишь неумеренно дорогое электричество.

Таблица 2

Коэффициент использования установленных мощностей в России и за рубежом

| Тип cтанций | Тепловые | Атомные | Гидро |

| Россия | |||

| Текущий | 53 | 78 | 44 |

| По Генеральной схеме | 59 | 78 | 39 |

| Правильный ориентир | 67 | 87 | 44 |

| Развитые страны | |||

| 2007 год | 65–67 | 90–92 | 40–90 |

Получается, что снижение тарифов должно быть прямо связано с массовой модернизацией советских активов. В то же время огромные потребности в инвестициях для модернизации отрасли приводятся энергетиками в качестве одного из доводов о необходимости существенного наращивания тарифов ради окупаемости проектов. Замкнутый круг.

Разрывая круг?

Основная масса чиновников и идеологов энергетической реформы уверена, что раздел РАО ЕЭС на множество частных компаний и либерализация торговли электричеством обязательно устранят проблемы с эффективностью и ценами. Надо только немного потерпеть.

В соответствии с утвержденным графиком либерализации рынка электроэнергии к 1 января 2011 года будет полностью ликвидировано государственное регулирование тарифов. Крупные потребители (промпредприятия, сетевые компании) будут закупать оптовые объемы электроэнергии напрямую у множества производителей — на спотовых рынках (один действует в Европейской Росси, другой — в Сибири) или по долгосрочным двухсторонним контактам. Если сейчас на свободном рынке продается около 15% объемов генерируемого электричества, то с 1 января 2009 года этот показатель возрастет дважды — до 35%, а с 1 июля 2010 года — до 50%. После 2011 года государство оставит за собой лишь функции социальной поддержки. Предполагается, что за счет бюджета будет субсидироваться приобретение минимального объема электроэнергии для населения по фиксированной цене.

Предваряя либерализацию цен, менеджмент РАО ЕЭС провел массированную распродажу генерирующих активов энергохолдинга, собственниками которых стали крупные российские компании, включая государственный «Газпром», а также энергокомпании из Западной Европы. В ходе распродажи было выручено примерно 800 млрд рублей. Из них около половины должно пойти на финансирование инвестпрограммы Федеральной сетевой компании (ФСК), которая будет владеть почти всеми магистральными сетями страны. Оставшиеся средства останутся в распоряжении генерирующих компаний.

Логика идеологов реформы такова. В соответствии с принятыми в ходе купли-продажи энергоактивов обязательствами и утвержденными РАО ЕЭС инвестпрограммами в течение 2008–2011 годов владельцы генерирующих компаний обязаны построить около 29 ГВт новых мощностей. Частично благодаря доставшимся им в ходе реформы инвестиционным пакетам, частично за счет допэмиссий. Генерирующие компании подписали с Администратором торговой системы (АТС, организатор энергетической биржи) специальные соглашения, в которых определены сроки вывода на рынок определенных объемов мощностей, в приложениях указаны сроки и место строительства, основные технические параметры новых энергоблоков. Причем если объем инвестиций зафиксирован, то цена, по которой на рынке будет приобретаться мощность новых электростанций, — нет. Невыполнение обязательств повлечет за собой серьезные штрафные санкции (25% стоимости проекта ввода новых мощностей). Недостающую мощность АТС будет приобретать на рынке, а издержки, понесенные администратором торговой системы, должна возместить генерирующая компания.

Менеджмент РАО ЕЭС демонстрировал железобетонную уверенность, что схема будет работать надежно. Новые собственники компаний, мотивированные, с одной стороны, растущими потребностями рынка, а с другой — навязанными РАО ЕЭС обязательствами, обеспечат быстрое строительство и пуск в эксплуатацию новых генерирующих мощностей. Эту уверенность подтверждает Минэкономразвития: в ходе реформы РАО ЕЭС были созданы «сдерживающие механизмы, препятствующие необоснованному подорожанию электроэнергии». Свободный рынок, где покупатели могут выбирать из множества продавцов, — вот вам и конкуренция, и сдерживающий механизм…

Так в теории, но будет ли ей соответствовать практика?

То яма, то канава

Как показывает опыт либерализованных рынков, либерализация сама по себе отнюдь не является ни гарантией установления конкурентной среды, ни основанием для снижения цен. Более того, при сочетании малого числа продавцов и дефиците электроэнергии становится более вероятной реализация стратегии энергетиков, нацеленная не на увеличение предложения, а на поддержание дефицита и взвинчивание тарифов. Так, например, случилось в 2001 году в Калифорнии, где в момент возникновения дефицита (были закрыты два блока АЭС) цены увеличились в несколько раз. О возникновении именно такого неблагоприятного сценария сейчас можно говорить применительно и к России.

Дефицит электроэнергии наблюдался в крупнейших и наиболее значимых регионах страны — столичном, на Северо-Западе (в первую очередь в Санкт-Петербурге и области), Урале. Объемы поставки электроэнергии из соседних регионов из-за недостаточно развитой сетевой инфраструктуры и отсутствия серьезных резервов по мощностям ограничены. При этом все три региона лежат в зоне, где с 1 января 2011 года будет работать на сто процентов либерализованный рынок. Между тем наши энергокомпании уже демонстрировали способность извлекать выгоду из сложившейся ситуации. В сентябре 2007 года, в период дефицитов электроэнергии, вызванных выводом из эксплуатации энергоблоков в связи с ремонтной кампанией, цена на спотовом рынке «сутки вперед» достигала 1,15 рубля за кВт?ч (почти двукратное превышение регулируемого тарифа в 0,635 рубля за кВт?ч для Москвы). В первые дни января 2008 года, в связи с задержками в заключениях долгосрочных договоров на поставку электроэнергии по регулируемому тарифу, котировки на торговой площадке АТС достигали уровня 1,2 рубля за кВт?ч при тарифе ФСТ в 0,79 рубля за кВт?ч для Москвы (рост 50%). Но ведь в упомянутых случаях наблюдалось лишь падение предложения. Если на равновесном рынке электроэнергии вместе с этим вырастет и спрос, увеличение цен может приобрести взрывной характер (как в Калифорнии в 2001 году).

Проблемы спекуляций и скачков цен характерны и для западных рынков. Однако там они носят скорее краткосрочный, случайный характер и жестко пресекаются регулирующими органами. Именно их кропотливая работа и «всевидящее око» обеспечивают хрупкий баланс интересов между генерирующими компаниями, сетями и конечными потребителями, никому в этой цепочке не позволяется зарабатывать сверхприбыли. «Главный системный недостаток нашей реформы — абсолютная непродуманность вопроса передачи полномочий в части принятия ключевых решений и управления отраслью после 1 июля 2008 года, — полагает аналитик Альфа-банка Александр Корнилов. — Единый центр принятия решений до сих пор отсутствует». Сейчас функции такого единого центра размазаны по целому ряду инстанций: Федеральной антимонопольной службе (ФАС), Федеральной службе по тарифам (ФСТ), АТС, Совету рынка электроэнергии (объединяет производителей и потребителей), Ростехнадзору, Минэнерго. В принципе все вместе они имеют достаточно много рычагов влияния на энергетику, но, даже выступая единым фронтом, плохо справляются со своими обязанностями. Об этом говорят и запредельные темпы роста тарифов, и проблемы с подключением, и их странное лояльное отношение к сделке «Газпрома» и СУЭК (к счастью, так и не свершившейся). А по отдельности действия этих инстанций подчас и вовсе выглядят никакими. Даже получив прямой направляющий пинок от премьера Путина по поводу бензина и авиакеросина, которые у нас теперь стоят дороже, чем в США, ведомство Игоря Артемьева добилось лишь смехотворных результатов. В то время как нефть подешевела в два с половиной раза, нефтяники опустили цену за литр до 23–24 рублей, то есть аж на целый рубль (около 5%, в то же время в США цены упали вдвое, до 40 центов). Вряд ли они хоть как-то смогут противостоять «Газпрому», который в ходе приватизации энергоактивов сумел получить крупные пакеты акций пяти из шести тепловых ОГК и 15 из 17 ТГК, что заставило многих говорить о возможной повторной монополизации отрасли.

Пока регулируемые тарифы оттягивают вниз атомные и гидроэлектростанции, где себестоимость и отпускная цена электричества заметно ниже аналогичных показателей тепловых станций. Но есть опасения, что полностью либерализованный рынок в условиях слабости регулирующих органов лишит нас и этой отрады. В характерных для нашей страны условиях нехватки электричества и доминирования газовых ТЭС атомные электростанции и гидроэнергетики будут иметь сильный соблазн поднять свои цены до уровня первых. То же касается и энергетических углей, низкая себестоимость добычи которых на сибирских месторождениях позволяет генерировать с их помощью дешевое электричество. И сами угольщики, и желающий продавать на Запад большую долю своей продукции «Газпром» сейчас много говорят о переводе газовых электростанций на уголь. Но продавцы последнего уже приноровились приводить внутренние цены на свою продукцию к стоимости аналогичного по теплотворной способности количества газа с крошечным (около 5%) дисконтом, который не дает возможности получать дешевую электроэнергию. Кстати, СУЭК, контролирующая около 80% добычи энергетических углей и ряд угольных электростанций в Восточной Сибири и на Дальном Востоке, продает электричество по ценам (2,8 рубля за КВт?ч) более высоким, чем в соседнем Китае и даже энергодефицитном Московском регионе.

На то, что ситуация развивается в неблагоприятном для потребителей ключе, указывают и самые последние события. По данным «Ведомостей», ФСТ во вторник предложила повысить тарифы производителей электроэнергии в 2009 году на 15,3% к уровню этого года, при этом электроэнергия атомных станций подорожает сразу на 24,8%, а расценки на продукцию объединяющей гидроэлектростанции «Русгидро» предложено увеличить аж на 43,8%! Значительный рост тарифа для «Русгидро», по инсайдерским данным, был обоснован совершенно фантастической (607 млрд рублей до 2012 года) инвестпрограммой. На эти средства можно построить около 12 ГВт мощностей (три Братских ГЭС). Даже если их и умудрятся израсходовать правильно, средства будут выключены из отрасли на многие годы — на строительство новых станций требуется порядка десяти лет. Аналогичная ситуация с программой развития атомной энергетики: вместо достройки старых проектов огромные средства планируется потратить на запуск новых. Вместо достройки пятого (70% готовности) и шестого (20% готовности) энергоблоков Курской АЭС предлагается построить два блока с нуля на отдельной площадке Нововоронежской АЭС (вдвое дороже). Атомную станцию планируется построить в Томской области на границе Кузбасса с его дешевым углем.

Получается, что чрезвычайно затратная Генеральная схема размещения объектов электроэнергетики до 2020 года толкает цены на электричество вверх. Поскольку компаниям нужны средства на реализацию долгосрочных инвестиционных обязательств, расходы подобного рода они могут и уже прописывают лишь в растущий тариф. В условиях спада потребления генерирующие компании скорее пойдут на сокращение текущего предложения электроэнергии, чтобы удержать цены на высоком уровне.

О том, что либерализация рынка электроэнергии толкнет цены не вниз, а вверх, сейчас, похоже, заговорили не только аналитики, но и бизнесмены. Буквально на днях приостановить процесс реформы энергетики попросили нефтяники, которые опасаются, что отказ от регулируемых тарифов ударит по одной из ключевых составляющих их себестоимости.

Даже и не мечтайте

А как же ввод 29 ГВт новых мощностей за три года? Дает ли он повод надеяться, что все наши трудности в среднесрочной перспективе канут в Лету вместе с дефицитом электроэнергии? В соответствии с планами реформаторов энергетики ежегодно должно вводиться в строй новых мощностей больше, чем в одну из лучших, предпоследних советских пятилеток (в среднем с 1981−го по 1985 год — по 9 ГВт). Но, увы, вряд ли этим мечтам суждено сбыться.

Нынешний финансовый кризис резко затруднил доступ энергокомпаний к финансовым средствам. «Думаю, что в текущих условиях полностью закрытого рынка капитала реализовать планы по вводу в строй новых мощностей в срок нереально, — отмечает Александр Корнилов. — Особенно эта проблема характерна для тех генкомпаний, которые не успели привлечь достаточно средств через допэмиссии, а также на рынке долга: ОГК-1, ОГК-2 и ОГК-6, а также ТГК-1, ТГК-11 и прочих». И представители энергокомпаний, и подавляющее большинство участников рынка убеждены, что установленные в реформе масштабы ввода дополнительной генерации совершенно не соответствуют потребностям экономики. Последние годы потребление электроэнергии росло не на 4–5%, как ожидали идеологи реформы РАО, а на 2–2,4%. Отечественный ВВП один из самых энергоемких в мире, соответственно, и потенциал энергосбережения в нашей стране столь велик, что экономической рост, тем более при росте тарифов, может идти и без приращения энергопотребления (см. «Профилактика энергомора» ). Впрочем, в последние месяцы говорят уже не о росте, а о возможном спаде спроса в ближайшей перспективе. «И в начале года мы были уверены, что не увидим те 4,1 процента ежегодного роста энергопотребления, которые были заложены в генеральную схему и инвестпрограмму электроэнергетики в базовом сценарии, — говорит Корнилов. — Что уж говорить о реалистичности этих цифр в условиях кризиса, если только в первую неделю ноября потребление электроэнергии сократилось более чем на 6 процентов».

В нынешних непростых условиях генерирующие компании будут пытаться всеми возможными способами уговорить власти, чтобы, во-первых, отложить и усечь их программы («у нас кризис, спрос падает!»), во-вторых, увеличить тарифы («кредиты никто не дает, нам нужны собственные средства»), в-третьих, увеличить долю госучастия в инвестпрограммах («наши проекты слишком рискованны, спрос падает, денег никто не дает»). Компании также будут упирать на ограниченные возможности энергомашиностроения и строительно-монтажного комплекса. Кроме того, энергетики сейчас испытывают проблемы с выделением газовых лимитов. По этой причине до сих пор простаивает второй блок Северо-Западной ТЭЦ-2 в Петербурге мощностью 450 МВт, введенный в эксплуатацию еще в ноябре 2006 года. Похожая ситуация с Калининградской ТЭЦ-2.

Но все это, пожалуй, даже не главное. Что подтверждают самые последние события, о которых мы узнали уже в ходе написания статьи. На днях генкомпании заявили правительству о «кризисных проблемах» и попросили государство нарастить свое участие в инвестициях. Новое руководство «Мосэнерго» (собственник «Газпром») сообщило о существенном сокращении своей инвестпрограммы, в частности, компания отказалась от строительства Петровской ГРЭС мощностью 4 ГВт. А 21 ноября ведущие энергоинжиниринговые компании заявили о создании собственной ассоциации, целью которой станет противодействие уже начавшемуся, по словам участников, процессу сворачивания инвестиционных проектов по созданию новых генерирующих мощностей.

Брать качеством

В 2007 году в России было произведено 1,016 трлн кВт?ч электроэнергии. Даже если кризис не приведет к замедлению сложившейся в последние годы динамики энергопотребления, суммарный прирост электроэнергии до 2012 года составит около 125 млрд кВт?ч. Производство такого объема требует около 20 ГВт новых мощностей. Однако получить такой объем дополнительной генерации вполне возможно и без задуманного реформаторами масштабного строительства новых энергоблоков. А гораздо дешевле. И гораздо быстрее.

Во-первых, необходимо провести работы по увеличению коэффициента использования установленной мощности тепловых станций. В среднем по стране этот показатель сейчас составляет лишь 53%. У большинства станций Центрального региона он и вовсе находится в районе 35%, в то время как на лучших энергоактивах Западной Сибири достигает 85% (см. таблицы 1 и 2). Вывод КИУМ (коэффициент использования установленной мощности) первых на уровень последних обеспечил бы дополнительные мощности в объеме 5,4 ГВт, причем в самом энергодефицитном регионе.

Во-вторых, можно поднять КИУМ и на российских АЭС с сегодняшних 77,7% до среднемирового уровня в 87%. При этом надо понимать, что повышение КИУМ невозможно без опережающего развития сетевой инфраструктуры. Именно она позволит освободить «запертые» мощности, а также обеспечить мощностям свободу маневра в условиях пиковых нагрузок. В соответствии же с нынешней генеральной схемой планируется строительство около 60 тыс. км высоковольтных ЛЭП — на единицу мощности это в 2,3 раза меньше, чем за две последние советские пятилетки.

В-третьих, и это самое главное, уже давно необходимо перевести серийные для российской энергетики паросиловые блоки на парогазовый цикл. В последнем случае в качестве рабочего тела выступает не только пар, но и изначально сжигаемый газ, который вращает дополнительно устанавливаемые газовые турбины. Как свидетельствует опыт мировой энергетики, использование газотурбинных надстроек к блоку в 300 МВт позволяет увеличить его мощность до 800 МВт, ведет к повышению КПД с 36–38 до 55–57%, что соответствует уменьшению расходов газа на единицу электроэнергии в полтора раза.

Как было уже сказано, в сложных условиях кризиса энергетики будут всячески пытаться отсрочить и усечь рискованные проекты по увеличению мощностей и при этом постараются максимизировать величину текущего тарифа с учетом инвестиционной составляющей. Но если мы хотим обеспечить экономику сравнительно дешевым электричеством, нужно не настаивать на выполнении генерирующими компаниями неадекватных планов, а стимулировать программы наращивания производства за счет модернизации генерирующих мощностей. Стоит заняться изучением опыта США, ЕС, Китая, Японии, Южной Кореи, когда государство софинансирует внедрение самых современных энергоустановок. Так, например, при разработке компанией General Electric газовой турбины класса H мощностью 330 МВт из федерального бюджета США финансировалось 330 млн долларов при стоимости проекта 1 млрд долларов. В Японии из госбюджета финансируется примерно две трети стоимости разработки нового энергетического и электротехнического оборудования. Во многих странах компании, внедряющие пилотные энергосберегающие проекты, получают налоговые льготы.

Модернизация интересна генкомпаниям несопоставимо больше нового строительства. Ведь, например, стоимость мероприятий по повышению КИУМ составляет не более 25% стоимости строительства нового блока. А затраты на реконструкции с целью повышения КПД при стоимости строительства парогазового блока мощностью 1 ГВт в 1,2 млрд долларов составят не более половины этой суммы.

За счет мероприятий по повышению КИУМ и КПД к 2020 году можно получить 27 ГВт реально задействованных мощностей. Это даст возможность удовлетворить потенциальный прирост спроса до 2012 года. Передышку в четыре года необходимо использовать для согласования программ строительства новых генерирующих мощностей с программами развития поставок газа и угля на них. Кроме того, мы получим время и условия для наращивания мощностей строительно-монтажного комплекса, а также сможем наполнить новыми технологиями энергомашиностроительный комплекс страны. Пока же необходимо иметь в виду, что начальная цена поставки энергетического оборудования может занимать только 30–50% от общих затрат на нее за весь его жизненный цикл (до 20–40 лет). Остальные затраты составят сервисные услуги и запчасти, которые, например, для газовых турбин большой мощности (160 МВт и выше) невозможно изготовить внутри страны. Поэтому, если нынешняя модернизация энергетики пройдет без участия отечественных машиностроителей, Россия, даже будучи энергетической сверхдержавой, может потерять свой электроэнергетический суверенитет.

Только такой, с упором на качество, а не количественный рост, подход к развитию электроэнергетики позволит решить проблему высоких тарифов, которая, как показано выше, связана не только с дефицитом предложения, но и с себестоимостью генерации на устаревших советских активах.

Булат Нигматулин, первый заместитель директора Института проблем естественных монополий

«Эксперт» №47 (636)/1 декабря 2008