ГОЭЛРО-2: генеральная перезагрузка

Энергетики урезают долгосрочные прогнозы цен и спроса, упавших вместе с промпроизводством. Государство поможет отрасли деньгами и сокращением инвестиционных обязательств, но ряд проблем энергореформы останутся нерешенными. Кризис окончательно перечеркнул планы «Генеральной схемы размещения объектов электроэнергетики», задававшей для созданных после распада РАО ЕЭС энергокомпаний высочайшие темпы ввода новых мощностей. Что нас ждет дальше?

Впервые после десяти лет непрерывного роста начался спад в самой стабильной из базовых отраслей — электроэнергетике. Капитализация генерирующих компаний упала вчетверо, они фактически лишились возможности привлекать заемные средства; восстановление спроса на прежних уровнях ожидается не ранее 2012 года.

Кризис глазами энергетиков

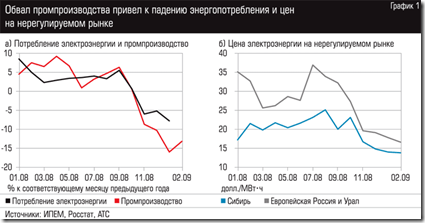

Впервые с кризисного 1998 года объемы потребления электричества в России пошли вниз. В ноябре прошлого года начался обвал промпроизводства. Сектор экономики, на который приходится почти две трети потребления электричества, потянул вниз и спрос на электричество (см. график 1а). Правда, после недолгих колебаний власти решили сделать энергетикам подарок: несмотря на кризис, они пошли на значительное увеличение регулируемых цен на электричество. С начала года для промпотребителей оно подорожало в среднем на 19%, а для населения — на целых 25%.

Впрочем, кризис тоже повлиял на цены. Если раньше энергетики сбывали часть своей продукции на оптовом рынке по нерегулируемым тарифам, в полтора-два раза превышавшим госрасценки, то в нынешний осенне-зимний период цены на нерегулируемом спотовом рынке вопреки обыкновению упали даже в рублевом выражении. Особенно серьезным спад оказался на главном по размерам рынке Европейской России (см. график 1б). «Крупные потребители старались заключить договоры по регулируемым тарифам. На спотовом рынке, чувствительном к изменению спроса, активно докупалось недостающее», — поясняет начальник аналитического управления ИФК «Алемар» Василий Конузин. Сюрприз неприятный. С нового года по свободным ценам производители продают 30% электроэнергии, а в июле этот показатель возрастет до 50%.

Отраслевые аналитики кардинально пересматривают свои краткосрочные и долгосрочные прогнозы. Если до кризиса большинство предполагало, что в нынешнем году производство и потребление электричества вырастет на 2–3%, то теперь уже никто не сомневается в их уменьшении. Минэнерго и часть экспертов прогнозируют спад на 2%, системный оператор НП «Совет рынка» дает куда более пессимистичный прогноз — минус 4–8%. Первые месяцы года подтверждают пессимизм оператора, об аналогичных масштабах падения теперь говорит и большинство аналитиков. Спрос просядет в основном за счет промышленности, от коммунальщиков и населения ожидается лишь небольшой спад, в районе 1%.

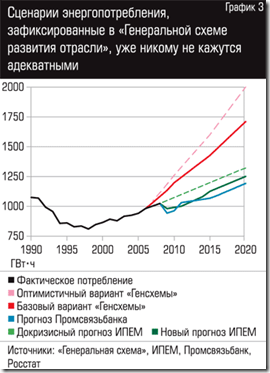

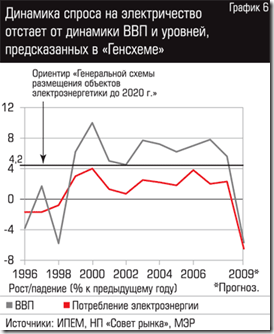

На скорое улучшение ситуации никто не рассчитывает. «Уровень потребления, достигнутый в прошлогодние предкризисные месяцы, вероятно, не будет достигнут и в 2010 году», — считает г-н Конузин. В ТГК-10 и ОГК-1 нам сообщили, что ориентируются на оценки профильных министерств и ведомств, по которым восстановление спроса до пиковых прошлогодних уровней ожидается лишь к 2013–2014 годам. Тарифы в следующем году, по мнению главного аналитика Промсвязьбанка Дмитрия Грицкевича, так значительно, как ожидалось ранее, уже расти не смогут: «В проекте программы антикризисных мер правительства отмечается, что власти будут соизмерять повышение тарифов, необходимое для финансирования инвестпрограмм, с задачами сдерживания инфляции». Правда, аналитик отмечает, что на нерегулируемом рынке цены вместе с замедлением спада в промышленности постепенно восстанавливаются и по итогам февраля уже на 50% превышали госрасценки, так что потребители снова будут ратовать за тарифное регулирование. Долгосрочные перспективы восстановления спроса остаются неясными, но на прогнозных графиках потребления, производства и свободных цен аналитики теперь уверенно смещают кривые вниз и рисуют яму, охватывающую несколько ближайших лет (см. графики 2, 3).

В условиях кризиса резко упали расценки на строительно-монтажные работы, проектирование и материалы, однако удешевления запущенных в отрасли инвестпроектов, которые номинированы в рублях, в большинстве случаев не произойдет. «Около половины стоимости энергетических проектов приходится на оборудование, большую часть которого компании вынуждены закупать за рубежом, — отмечает аналитик ФК “Уралсиб” Александр Селезнев. — Даже при некотором падении цены импорта в долларах рост стоимости в девальвированных рублях приведет к удорожанию инвестпроектов на 10–15 процентов». Заместитель гендиректора ОГК-1 по инвестициям Алексей Минтюков отметил нам, что российские производители предлагают ограниченную линейку выпускаемой продукции и, как правило, не самые современные технологии, а гендиректор ТГК-10 Дмитрий Новоселов посетовал, что пока цены на оборудование, заданные «вчера», никак не адаптируются к реальному рыночному уровню. Правда, в «Русгидро», в инвестпрограмме которой больший вес имеют матзатраты, отмечают, что за счет смещения графиков строительства и прогнозируемого уменьшения цен на материалы ожидают снижения стоимости инвестиционной программы более чем на 10 млрд рублей.

В условиях кризиса компании отрасли оказались в очень разном положении. Спад потребления куда более заметен в Европейской России, где расположена основная часть обрабатывающих производств, сильно снизивших загрузку. Особенно пострадал Урал с его металлургической промышленностью, сократившей обороты вдвое. «В нашем регионе наблюдается максимальный спад промпроизводства и спроса на электроэнергию, — говорит Дмитрий Новоселов. — Подтверждаются прогнозы Системного оператора ЕЭС, по которым в 2009 году снижение энергопотребления по отношению к прошлому году в Челябинской области составит 7–13 процентов». А вот в Сибири падение спроса незначительно, ведь главными потребителями здесь являются лишь немного снизившая обороты добывающая промышленность и население.

Эффект кризиса усилила динамика регулируемых тарифов. Раньше политика их определения в большей степени ориентировалась на себестоимость электричества, по этой причине продукция топливных электростанций реализовывалась по более высоким ценам. Но в нынешнем году ФСТ решила существенно увеличить тариф для госкомпании «Русгидро», контролирующей большинство ГЭС, и для атомных станций, также принадлежащих государству. «Видимо, логика в том, чтобы сократить разрыв в расценках на продукцию энергетиков и выровнять условия конкурентной борьбы», — полагает Василий Конузин. Правда, электричество АЭС в итоге оказалось даже дороже продукции ТЭС, что в общем-то странно. Атомные станции работают с максимальной загрузкой в базовой части цикла энергопотребления, поэтому в рыночных условиях их продукция, как правило, реализуется по меньшим ценам. Тепловые станции от кризиса пострадают сильнее всего, ведь они не только получили меньшую прибавку к тарифу, но и оказались в наибольшей степени подвержены инфляции издержек. Для большинства из них главным видом топлива является природный газ, стоимость которого к середине года возрастет на 27,7% (+13% в январе, +13% в июле, +19,6% в среднем по году). В наихудшем положении окажутся оптовые генерирующие компании (ОГК), которые, в отличие от территориальных генерирующих компаний (ТГК), реализуют лишь электричество и в большей степени ориентированы на промышленных потребителей.

Эффект кризиса усилила динамика регулируемых тарифов. Раньше политика их определения в большей степени ориентировалась на себестоимость электричества, по этой причине продукция топливных электростанций реализовывалась по более высоким ценам. Но в нынешнем году ФСТ решила существенно увеличить тариф для госкомпании «Русгидро», контролирующей большинство ГЭС, и для атомных станций, также принадлежащих государству. «Видимо, логика в том, чтобы сократить разрыв в расценках на продукцию энергетиков и выровнять условия конкурентной борьбы», — полагает Василий Конузин. Правда, электричество АЭС в итоге оказалось даже дороже продукции ТЭС, что в общем-то странно. Атомные станции работают с максимальной загрузкой в базовой части цикла энергопотребления, поэтому в рыночных условиях их продукция, как правило, реализуется по меньшим ценам. Тепловые станции от кризиса пострадают сильнее всего, ведь они не только получили меньшую прибавку к тарифу, но и оказались в наибольшей степени подвержены инфляции издержек. Для большинства из них главным видом топлива является природный газ, стоимость которого к середине года возрастет на 27,7% (+13% в январе, +13% в июле, +19,6% в среднем по году). В наихудшем положении окажутся оптовые генерирующие компании (ОГК), которые, в отличие от территориальных генерирующих компаний (ТГК), реализуют лишь электричество и в большей степени ориентированы на промышленных потребителей.

Финансовые показатели тепловых станций ухудшатся, полагают аналитики (см. график 2б). «До кризиса (по итогам девяти месяцев 2008 года) средний уровень рентабельности EBITDA ОГК и ТГК составлял всего лишь порядка пяти процентов, — отмечает Дмитрий Грицкевич. — А нынешний год большинство компаний, скорее всего, завершит с убытками. Сильнее всего пострадают те, кто завязан на один-два крупных промышленных кластера. Например, “Башкирэнерго” в январе-феврале 2009 года снизило выработку электроэнергии на 21,3 процента, а ТГК-2 за тот же период уменьшила производство электроэнергии на 12,4 процента». А вот АЭС и «Русгидро» свои финансовые показатели заметно улучшат. Помимо форы с тарифами отраслевые аналитики отмечают, что в условиях кризиса ГЭС и АЭС смогут потеснить более затратные ТЭС и, возможно, даже несколько нарастят сбыт своей продукции. В «Русгидро» нам отметили, что по сравнению с предыдущим годом ожидают роста показателя EBITDA на 56%, до 48,3 млрд рублей, а чистая прибыль компании должна повыситься с 16 до 28 млрд рублей.

Секвестр инвестиций

Генерирующие компании пережили бы сложные времена без особых затруднений, если бы не одно «но». Дело в том, что кризис резко снизил вероятность реализации масштабной инвестпрограммы энергетиков, прописанной в «Генеральной схеме размещения объектов электроэнергетики до 2020 года». «Кроме падения спроса на финансовое состояние предприятий энергетики в этом году негативно повлияют еще и рост неплатежей, а также изменения условий обслуживания долгов», — отмечает Петр Опарин из RMG Research.

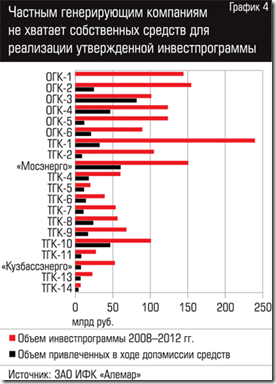

Финансирование инвестпроектов должно частично осуществляться за счет допэмиссий акций созданных после раздела РАО компаний и амортизации, то есть собственных средств. Но почти все свои средства генерирующие компании держали в национальной валюте, а главное, их объем и до кризиса для реализации всей инвестпрограммы был недостаточен. Основную часть денег компании должны были получить от стратегических инвесторов или привлечь на рынке — путем выпуска облигационных займов, кредитов банков, допэмиссий и т. п. (см. график 4). Однако в условиях кризиса этот канал привлечения средств фактически оказался закрытым.

Большинство вновь образованных и прилично оцененных рынком и покупателями генерирующих компаний с лета прошлого года потеряли около трех четвертей стоимости. Доходность облигаций лучших эмитентов подскочила с 7–10% до мусорного уровня в 25%. Прежде активно кредитовавшие отрасль российские и зарубежные банки начали выводить из нее средства. На фоне масштабного бегства капитала с рынков развивающихся стран российские энергокомпании с их радужными долгосрочными перспективами, но сомнительной текущей эффективностью (о ней ниже) оказались мало кому интересны. «Газпром», «Русал», «Норникель», получившие контроль над 30% всей энергогенерации, очутились под колоссальным долговым прессом, в сложной ситуации и другие стратегические собственники. «Заемные средства стали дороже, что сильно увеличивает стоимость строительства новых станций; возможность получить средства на реализацию инвестпроектов через допэмиссию отсутствует, — сообщает Алексей Минтюков. — Но главное, в условиях падения энергопотребления многие инвестпроекты утратили целесообразность». Но все дело в том, что реализовать их энергетики обязаны юридически.

Большинство вновь образованных и прилично оцененных рынком и покупателями генерирующих компаний с лета прошлого года потеряли около трех четвертей стоимости. Доходность облигаций лучших эмитентов подскочила с 7–10% до мусорного уровня в 25%. Прежде активно кредитовавшие отрасль российские и зарубежные банки начали выводить из нее средства. На фоне масштабного бегства капитала с рынков развивающихся стран российские энергокомпании с их радужными долгосрочными перспективами, но сомнительной текущей эффективностью (о ней ниже) оказались мало кому интересны. «Газпром», «Русал», «Норникель», получившие контроль над 30% всей энергогенерации, очутились под колоссальным долговым прессом, в сложной ситуации и другие стратегические собственники. «Заемные средства стали дороже, что сильно увеличивает стоимость строительства новых станций; возможность получить средства на реализацию инвестпроектов через допэмиссию отсутствует, — сообщает Алексей Минтюков. — Но главное, в условиях падения энергопотребления многие инвестпроекты утратили целесообразность». Но все дело в том, что реализовать их энергетики обязаны юридически.

В вышеупомянутой «Генеральной схеме», основном для отрасли документе, не только определены базовые параметры развития отрасли, но и жестко зафиксированы инвестиционные обязательства образовавшихся на обломках монополии компаний. В соответствии с ними инвесторы обязаны привлечь на модернизацию и создание новых активов (преимущественно генерирующих) просто гигантские средства, в чем, собственно, и состояла основная идея энергетической реформы имени Чубайса. «Генсхема» предполагает, что с 2010 года ежегодно в строй будет вводиться около 13 ГВт мощностей — на порядок больше показателей 2000–2008 годов и в полтора раза больше того объема, который вводился во всем СССР в последнее десятилетие его существования (см. график 5). Для этих целей в 2009–2010 годах объем инвестиций в объекты энергогенерации должен был возрасти до триллиона рублей, что на порядок превосходит средние вложения последних лет.

Все дело в том, что в «Генеральную схему» в соответствии с решениями правительства в качестве базового варианта был заложен очень оптимистичный прогноз прироста электропотребления на 4,1% в год, а в качестве оптимистичного — на 5,2% в год. Эти параметры сразу же подверглись жесткой критике отраслевых специалистов, и, как выяснилось, не напрасно: в последние годы темпы роста энергопотребления сильно отставали от роста ВВП (энергоемкая экономика становилась более энергоэффективной) и вдвое уступали заявленным в документе уровням (см. график 6). «Если полгода назад отдельные упертые оптимисты еще верили в возможность реализации заложенного в “Генсхеме” сценария, то сейчас всем ясно, что он неосуществим, — говорит Дмитрий Грицкевич. — По сути, инвестпрограмма уже не выполняется, часть проектов переносится на более поздний срок, а о строительстве новых АЭС вообще мало что слышно».

Все дело в том, что в «Генеральную схему» в соответствии с решениями правительства в качестве базового варианта был заложен очень оптимистичный прогноз прироста электропотребления на 4,1% в год, а в качестве оптимистичного — на 5,2% в год. Эти параметры сразу же подверглись жесткой критике отраслевых специалистов, и, как выяснилось, не напрасно: в последние годы темпы роста энергопотребления сильно отставали от роста ВВП (энергоемкая экономика становилась более энергоэффективной) и вдвое уступали заявленным в документе уровням (см. график 6). «Если полгода назад отдельные упертые оптимисты еще верили в возможность реализации заложенного в “Генсхеме” сценария, то сейчас всем ясно, что он неосуществим, — говорит Дмитрий Грицкевич. — По сути, инвестпрограмма уже не выполняется, часть проектов переносится на более поздний срок, а о строительстве новых АЭС вообще мало что слышно».

В общем, кризис поставил на «Генсхеме» жирный крест. «Из 117 гигаватт мощностей, планируемых к вводу в 2006–2015 годах, 70 гигаватт могут оказаться невостребованными», — считает Грицкевич. Неудивительно, что аналитики и отраслевые специалисты сейчас дружно обсуждают уже не саму «Генсхему», а то, как она может быть секвестирована. По сути, концептуальное решение на этот счет уже принято. О том, что правительство готово пересмотреть планы по вводу новых мощностей в конце февраля, сообщил замминистра энергетики Вячеслав Синюгин. Аналогичное заявление сделал и вице-премьер Игорь Сечин.

Как полагают опрошенные нами аналитики, правительство может пойти на двух— или даже трехкратное сокращение инвестпрограммы ближайших лет, однако секвестр будет осуществлен за счет переносов срока, а не отказа от каких-то объектов. Василий Конузин считает, что до лучших лет будут отложены проекты строительства новых станций, в то время как запущенные в прошлом году проекты по достройке энергоблоков на действующих станциях будут доведены до конца, тем более что их остановка зачастую обходится слишком дорого. По мнению Александра Селезнева из «Уралсиба», сдвиг сроков ввода новых мощностей может составить три-четыре года. «Как и ОГК-2, вероятно, многие решат вместо двух достраивать один энергоблок; запущенных проектов должно хватить на ближайшие пять лет даже с учетом восстановления спроса», — дополняет Конузин. Принятие окончательного решения по «Генсхеме» ожидается в начале апреля на заседании правительства под руководством Владимира Путина.

Как полагают опрошенные нами аналитики, правительство может пойти на двух— или даже трехкратное сокращение инвестпрограммы ближайших лет, однако секвестр будет осуществлен за счет переносов срока, а не отказа от каких-то объектов. Василий Конузин считает, что до лучших лет будут отложены проекты строительства новых станций, в то время как запущенные в прошлом году проекты по достройке энергоблоков на действующих станциях будут доведены до конца, тем более что их остановка зачастую обходится слишком дорого. По мнению Александра Селезнева из «Уралсиба», сдвиг сроков ввода новых мощностей может составить три-четыре года. «Как и ОГК-2, вероятно, многие решат вместо двух достраивать один энергоблок; запущенных проектов должно хватить на ближайшие пять лет даже с учетом восстановления спроса», — дополняет Конузин. Принятие окончательного решения по «Генсхеме» ожидается в начале апреля на заседании правительства под руководством Владимира Путина.

Впрочем, упомянутый рост тарифов и секвестр инвестобязательств будет не единственной помощью отрасли со стороны властей. С началом кризиса представители генерирующих компаний обратились в правительство с просьбой выделить государственные средства для реализации инвестпрограммы, названная первоначально сумма в триллион затем была снижена до 400 млрд рублей. Чиновники пообещали помочь, при этом Игорь Сечин отметил, что на госсредства смогут рассчитывать и частные компании. (Любопытно, что вместе с этим в новом бюджете на 2009 год уже зафиксировано сокращение объемов средств, которые будут выделены на инвестпроекты государственным энергокомпаниям.) Пока неясен механизм выдачи средств. Возможно, за них частным компаниям придется расплатиться допэмиссиями и поделиться контролем над активами, а размер сумм окажется меньше запросов (в предложениях Минэнерго о помощи энергетикам фигурирует цифра в 140 млрд рублей). Впрочем, во многих компаниях («Мосэнерго», ТГК-5, 8, 10, 14, ОГК-3) отношение средств, полученных в ходе допэмиссий, к старой инвестпрограмме превышает 40%, на урезанный вариант этих сумм вместе с амортизационными отчислениями должно вполне хватить.

Проблемы и решения

И помощь государства, и даже запланированный секвестр «Генеральной схемы», похоже, не решат ряд тактических и стратегических вопросов развития энергетики.

Одна из ее главных проблем — низкая эффективность базовой для отрасли тепловой генерации. Низкие КПД и КИУМ, высокие удельные показатели расхода топлива на российских электростанциях, большинство из которых было построено тридцать-сорок лет назад, приводят к тому, что, даже работая на дешевом газе и с минимальными экологическими требованиями, они производят слишком дорогое электричество.

В нынешнем благополучном десятилетии кардинальная работа по решению проблемы эффективности проведена не была. Если не считать капли в море — нескольких новых энергоблоков «Мосэнерго» и Харанорской ГРЭС, — современной и эффективной энергогенерации у нас нет. «Процесс капвложений в модернизацию только начался, — отмечает Василий Конузин. — Эффективные мощности в приличных объемах появятся не раньше 2010 года». Впрочем, из-за множества ограничений быстро процесс не пойдет. «Некоторые компании, в частности ТГК-4, 5, делают ставку именно на модернизацию, ведь им несложно вывести из оборота небольшие энергоблоки по 30 мегаватт, — поясняет Конузин. — А вот ОГК должны предварять модернизацию вводом новых мощностей. Иначе им придется останавливать энергоблоки в 400 мегаватт, без резерва мощностей даже в условиях кризиса это может привести к энергодефициту. Стратегии “ввод-остановка-модернизация” сейчас придерживается ОГК-5». Другая сложность в том, что комплексно использовать современные технологии можно лишь при строительстве с нуля, мероприятия же по модернизации оказываются не намного дешевле нового строительства, в чем инвесторы уже убедились на примере проектов, реализованных «Мосэнерго», отмечают Александр Селезнев и Василий Конузин. Ведь, говорят они, в большинстве случаев радикальная модернизация с увеличением мощности, достройка энергоблоков требуют тотальной перестройки всей сопутствующей инфраструктуры.

Вновь построенные объекты должны «продаваться» на рынке мощностей. Как считают аналитики, мощности, недавно введенные в эксплуатацию в ОГК-1 и «Мосэнерго», были реализованы по привлекательным ценам, а вот в ходе аналогичного аукциона для ТГК-1 регулятор ограничил цену уровнем в 170 рублей за кВт?час вместо ожидаемых 400 рублей. «Непрозрачная методика ценообразования на рынке мощности затрудняет планирование и снижает ценность этого важного механизма для стимулирования инвестиций», — подчеркивает Александр Селезнев. Дмитрий Новоселов акцентирует внимание еще на одной теме: реализация «Генсхемы» требует крайне тщательной увязки создания объектов генерации и графика вводов сетевого комплекса, инвестпрограмм МРСК и ФСК. По словам Василия Конузина, проблема расшивки узких мест инфраструктуры особенно актуальна для Уральского региона. «Развитие генерирующих мощностей невозможно с технической точки зрения без масштабных инвестиций в сети, — поясняет Дмитрий Грицкевич. — Только ликвидация узких мест в единой энергосистеме позволит создать единый энергорынок, который пока разделен на ценовые зоны. Это приоритетная задача, выполнение которой должно стимулировать конкуренцию в отрасли».

Есть и еще одна очевидно назревшая, но пока не затронутая профильными чиновниками тема. Сейчас уже никто не сомневается, что прирост потребления электричества к 2020 году окажется намного меньше объемов, зафиксированных в базовом сценарии (+750 ГВт к 2006 году), по последним оценкам, приблизительно втрое (см. график 3). Актуальным становится уже не простой сдвиг сроков ввода новых мощностей, а сокращение самого списка намеченных проектов. Тем более что значительная их доля широкому кругу специалистов кажется ненужной или неэффективной.

Аналитики отмечают, что с учетом промышленного спада стоит пересмотреть проекты строительства новых электростанций в Уральском регионе с его развитой металлургией, особенно пострадавшей от кризиса. Василий Конузин, первый замдиректора Института проблем естественных монополий Булат Нигматулин и Дмитрий Грицкевич также указывают на сомнительную экономическую целесообразность большинства проектов по развитию угольной генерации. Эксперты уверены, что угольные ТЭС целесообразно создавать лишь близ крупных месторождений ископаемого, но никак не западнее Урала. «Перевозки угля на расстояния в тысячи километров могут увеличить стоимость этого топлива в несколько раз», — поясняет г-н Конузин.

Как считают Нигматулин и Конузин, под большим вопросом целесообразность строительства новых, еще не заложенных электростанций в Восточной Сибири. Такие проекты, по их мнению, основываются на излишне оптимистичных прогнозах развития добывающей и обрабатывающей промышленности, в частности производства алюминия. Действительно, сроки проекта по запуску алюминиевого завода рядом с достраиваемой Братской ГЭС недавно были перенесены страдающим от огромной задолженности «Русалом» на несколько лет. «Другой проект компании в регионе — строительство Богословского алюминиевого завода, — похоже, вообще не будет реализован, развитие остальных промактивов с энергетическими стройками не синхронизировано», — дополняет Конузин. Хотя представители отрасли постоянно упоминают о возможностях экспорта электричества в Китай, переговоры идут вяло, по мнению аналитика, поставки на столь большие расстояния в принципе очень затратны. Правда, в крупнейшей энергокомпании региона «Русгидро» ситуацию оценивают оптимистичнее: «В Сибири, в отличие от других регионов страны, спрос на электричество практически не изменился. Более того, золотодобытчики, лесной комплекс, муниципалитеты северных районов Красноярского края ждут электроэнергию строящейся Богучанской ГЭС, мы уже начали работу по заключению контрактов. Если сейчас не продолжать строить генерацию и сети, крупные города опять столкнутся с ограничениями, как это было всего год назад».

Реформа энергетики постепенно адаптируется к кризису. Вместе с тем складывается впечатление, что выработанная несколько лет назад стратегия развития отрасли из жесткой схемы никак не может превратиться в гибкую систему, способную выделять приоритеты и удалять рудименты, достаточно оперативно реагировать на изменение спроса в регионах. Ход реформы высвечивает и еще более печальный ее недостаток: к сожалению, механизм накачки отрасли средствами частных инвесторов заглох, толком и не раскрутившись. Более того, как оказывается, бремя огромных начальных инвестиций (в виде тарифов и госсредств) на начальном этапе будет переложено на плечи потребителей. В то время как за рубежом цены на энергоносители и электричество устремились вниз, российским потребителям в лучшем случае стоит рассчитывать на их стабильность, а это значит, что пока, несмотря на реформу, энергетика скорее будет способствовать не росту, а снижению конкурентоспособности экономики.

«Основным аргументом повышения тарифов является необходимость выполнения инвестпрограмм генерирующими компаниями. Однако при спаде промпроизводства повышение тарифов выглядит не очень радостно, — заключает Дмитрий Грицкевич. — Потреблять дорогую энергию, возможно, окажется некому».

Иван Рубанов, «Эксперт» №12 (651), 30 марта 2009 г.

Ваше мнение

Для этого надо всего лишь заполнить эту форму: